華信投顧分析師曾志翔主張:股票為主,ETFs為輔。目前該關心油價補漲股,而連結油金相關的ETF就有意義;有些投資人不擅長放空,反向ETF也可以派上用場。但仍必須正視台股量能問題,否則,ETF也可能像權證一樣,越來越少。

文.金麗萍

「交易ETF的成本比股票還貴!」華信投顧分析師曾志翔表示,曾志翔進一步指出,事實上,它就是類似指數型的基金,仍需收取管理費。這是許多投資人忽略的事。

潛在交易成本 比股票還貴

在收取管理費上,ETF正如買賣基金。曾志翔說明,投資人買進一檔基金,就算抱整年不動,連結的標的也沒變,正常來說,它的價值應該不變,但為什麼久抱的基金反而淨值下降,原因正是出在管理費。

曾志翔認為,這也是為什麼越來越多券商要搶著發行ETF,不管是管理費或手續費等等的名目,就是要收錢。所以,ETF不適合長抱,它的潛在交易成本比股票高,這可能連有些營業員也不清楚,正如以前銀行賣連動債,裡面藏著許多沒有告訴投資人的學問。

曾志翔指出,政府施政的優先順序出了問題。他強調,政府應先著手整理台股中許多無量的股票問題,考慮是否先下市;現在,反倒急著回應券商哭窮而拚命推出新產品,但當ETF越來越多之後,一樣會出現無人聞問的ETF,之後,它又淪為冷門商品。

面對投資金融商品,投資人的心態也很重要。曾志翔表示,投資人「不想冒風險又想賺錢」的心態,往往就給了部份金融商品設陷阱的機會。

保本玄機 愈保本虧愈大

曾志翔指出,ETF商品並非全無意義,只是受限於表面所呈現風險分散的特質。如短期若看好陸股,可以做發行一倍的ETF,只是倍數的吸引力不夠大,相較於投資股票,誘因不足。其實,散戶賠錢,多是出自不想冒風險卻又想賺錢的心態,保本產品常常讓你虧損最多,因為免錢的最貴。

「投資股票的獲利機會仍高於ETF,而股票都做不完了,幹嘛去做ETF,」曾志翔直言。曾志翔表示,目前,該關心油價補漲股,因為油價上漲後,許多商品跟著漲價,一定會帶動業績表現。曾志翔進一步指出,現在香蕉一斤九十元,半年前,三十元、十五元都曾出現過;因油價上漲,帶動許多運輸成本提升,這些標的就可抱著過年。(請參看八五三期《理財周刊》第六十八頁)

談連結全球 小散戶太沈重

而這時,就可買進連結油金相關的ETF,總比某些銀行的黃金存摺好;因為,一買進黃金存摺,就先扣三%的手續費。曾志翔認為,ETF是為沒時間看盤做功課的投資人設計的;另外,不擅長放空股票的投資人,也可買反向ETF,對這類的投資人來說,ETF應有所助益。

曾志翔強調,自己可能買進連結黃金、原油或國外指數的ETF,但對於連結國內指數的ETF,就不在他的選項內。因為,倍數太少,只有正二反二,為什麼不推五倍十倍的ETF,就能刺激交易,目前的作法是高不成低不就。

量能持續不足 ETFs恐步權證後塵

論及連結國外的ETF,必須研究總經、?率等問題,不能只看價量關係,像很多人看好陸股,但它一直沒起色,因為忽略人民幣?率,深港通為何沒行情,就是觀察指標。

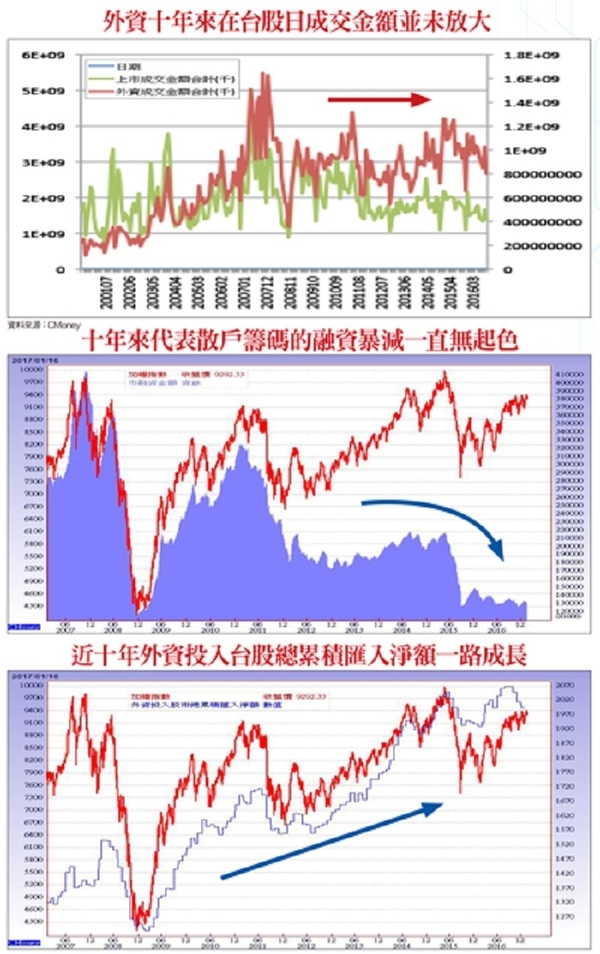

最近,市場上出現一說:台股在邁向法人為主、優質的投資市場時,不必過度強調成交量,曾志翔並不認同。他強調,法人成交量的絕對值,並沒有產生多大的變動,而是因為散戶的成交量下滑,使得法人的比重提升。假設以往成交量是一千億元,其中,法人占三成;而現在,法人佔比來到四成,是因總量下滑,造成法人占比升高。今天是因為台灣錢變少了、散戶交易變少了,才會看起來是以法人為主的市場。但根本問題是成交量太低,所以,必須解決殭屍股的問題;否則,ETF也可能像權證一樣越來越少。

※理財周刊856期更多精采文章:

◎封面故事>川普 駭客任務上戲

◎洪寶山發行人語>企業主如何接「漲」

◎理財我最大>季麟揚:做好口腔保健,健康吃到老

◎馬凱財金觀察>分享 能轉地獄為天堂

◎莊孟翰房地產會客室>推動都更救經濟 南北藥方大不同

◎陸股脈動>投資年增逾29% 春節旅遊旺季吸金

◎特別企畫>還有多少投資人不知道的事?

◎風雲論壇>要不要抱股過年 不能全靠經驗法則

◎台股棋手>三星S8熱導管價量齊揚 超眾吃大補丸

◎周選擇權>市場波動有望放大 佈局突破策略追蹤

◎邁向上市之路>欣普羅融客戶為一體 立足國際邁上櫃

◎權證精選>大立光市值增幅居冠 微星電競發威排第二

留言評論